10.18601/16926722.n23.09

Análisis jurídico de la aplicación por parte de la Unidad de Gestión Pensional y Parafiscales (UGPP), de los artículos 118 y 119 de la Ley 2010 de 2019, a trabajadores independientes con obligaciones en firme

Legal analysis of the application of articles 118 and 119 of the law 2010 of 2019 to independent workers with firm obligations by the Pension and Parafiscal Management Unit (UGPP)

Análise jurídica da aplicação pela UGPP dos artigos 118 e 119 da lei de 2010 de 2019, aos trabalhadores independentes com firmes obrigações

Catalina Yaver Escobar*

* Abogada, especialista en Derecho Tributario, candidata a Magíster en Derecho del Estado con énfasis en Derecho Tributario, Universidad Externado de Colombia. Correo Electrónico: catalinayaver@hotmail.com / https://orcid.org/0000-0002-5270-7572

Artículo recibido el 11 de agosto de 2022 Aprobado por par 1 el 31 de agosto de 2022 Aprobado por par 2 el 21 de agosto de 2022

Para citar este artículo: Yaver Escobar, C. (2023). Análisis jurídico de la aplicación por parte de la Unidad de Gestión Pensional y Parafiscales (UGPP), de los artículos 118 y 119 de la Ley 2010 de 2019, a trabajadores independientes con obligaciones en firme. Revista de Derecho Fiscal, (23), 213-236. DOI: https://doi.org/10.18601/16926722.n23.09

Resumen

La evasión en los aportes al Sistema de la Protección Social en Colombia se ha reducido de 24,19 billones de pesos en el 2012 a 3,61 billones en el 2021 como consecuencia de la implementación, por parte de la Unidad de Gestión Pensional y de Parafiscales (UGPP), de acciones persuasivas y procesos de fiscalización. Adicionalmente, se han implementado estrategias y mecanismos de recaudo, tales como los denominados beneficios tributarios que permiten a los aportantes acceder a la reducción de intereses y sanciones siempre que cumplan con los requisitos exigidos por el legislador. Una de las leyes más icónicas en este aspecto ha sido la Ley 2010 de 2019 que estableció en sus artículos 118 y 119 las figuras de conciliación judicial y terminación por mutuo acuerdo, pero, además, conforme al artículo 139, permitió que los trabajadores independientes por cuenta propia y con contrato diferente al de prestación de servicios a quienes se les hubiere aplicado el esquema de presunción de costos para el cálculo del Ingreso Base de Cotización (IBC), vía revocatoria directa, a solicitud de parte o de oficio, accedieran a las mencionadas reducciones, sin perjuicio de que la obligación estuviera en firme.

En ese orden de ideas, en el presente escrito se realiza una categorización jurídica de las figuras contenidas en los artículos mencionados de la Ley 2010 de 2019 desde el punto de vista de los modos de la extinción de las obligaciones y los efectos suscitados por dichas figuras en el sistema tributario dentro de los cuales se advierte una disminución en el porcentaje de evasión, en lo que respecta a los trabajadores independientes, en el subsistema de salud, pasando del 45,2 % en el año 2019 a 38,4 % en el año 2020 y 38,1 % en el 2021.

Palabras clave: contribuciones parafiscales del Sistema de la Protección Social, esquema de presunción de costos de la UGPP, modos de extinción de las obligaciones.

Abstract

Evasion of contributions to the Social Protection System in Colombia has been reduced from 24.19 trillion pesos in 2012 to 3.61 trillion pesos in 2021. That fall in evasion is the result of the implementation of persuasive actions and fiscal control processes by the Pension and Parafiscal Management Unit - (UGPP in Spanish). Additionally, the National Government has implemented a collection of strategies and mechanisms, such as the so-called tax benefits, that allow contributors to access interest and penalty reductions as long as they comply with the requirements established by the legislator. In that sense, one of the most iconic pieces of legislation in this aspect is Law 2010 of 2019, which established in its articles 118 and 119 the figures of judicial conciliation and termination by mutual agreement. Also, per article 139, the Law allowed self-employed workers with a contract different from the provision of services modality to whom the scheme of presumption of costs had been applied for the calculation of the Basic Contribution Income-IBC, through direct revocation, at the request of the worker or the government itself, to access the above reductions without prejudice to the obligation standing.

In that line, we aim to present a legal categorization of the figures contained in the mentioned articles of Law 2010 of 2019 from the point of view of the modes of extinction of the obligations and the effects caused by such figures in the tax system. As such, we find a 45,2 % fall in evasion in the health subsystem in 2019 followed by 38,4 % decrease in 2020, and 38,1 % decrease in 2021.

Keywords: Parafiscal contributions to the Social Protection System, presumption of costs, modes of extinction of the obligations.

Resumo

A evasão nas contribuições para o Sistema de Proteção Social na Colômbia foi reduzida de 24,19 bilhões de pesos em 2012 para 3,61 bilhões em 2021, como resultado da implementação, pela Unidade de Gestão Previdenciária e Parafiscal-UGPP, de ações persuasivas e processos de controle. Adicionalmente, foram implementadas estratégias e mecanismos de cobrança, como os chamados benefícios fiscais que permitem aos contribuintes ter acesso à redução de juros e multas desde que atendam às exigências exigidas pelo legislador. Uma das leis mais emblemáticas a este respeito foi a Lei 2010 de 2019, que estabeleceu nos seus artigos 118 e 119 as figuras de conciliação judicial e rescisão por mútuo acordo, mas também, de acordo com o artigo 139 ibid, permitiu aos trabalhadores independentes e com contrato diverso de prestação de serviços a quem tenha sido aplicado o regime de presunção de custos para apuração da Renda Base de Contribuição-IBC, mediante revogação direta, a requerimento de uma das partes ou de ofício, concordar com as referidas reduções, sem prejuízo do facto de a obrigação ser firme.

Nessa ordem de ideias, neste escrito, é realizada uma categorização legal das figuras contidas nos artigos mencionados da Lei 2010 de 2019 do ponto de vista dos modos de extinção das obrigações e os efeitos causados por tais figuras no regime fiscal dentro do qual se verifica uma diminuição da percentagem de evasão, no que respeita aos trabalhadores independentes, no subsistema de saúde, passando de 45,2 % em 2019 para 38,4 % em 2020 e 38,1 % em 2021.

Palavras-chave: Contribuições parafiscais do Sistema de Proteção Social, Regime de presunção de custos da UGPP, modalidades de extinção de obrigações.

Introducción

Para alcanzar los fines sociales del Estado contemplados en el artículo 2.° de la Constitución Política, es menester que toda persona y ciudadano contribuya al financiamiento de los gastos e inversiones de este, dentro de conceptos de justicia y equidad (Artículo 95, n.° 9 C.P.).

En ese sentido, los tributos son la fuente que por antonomasia permite al Estado llevar a cabo las políticas públicas destinadas a disminuir las grandes brechas de desigualdad, así como realizar una mejor redistribución de la riqueza y de las cargas tributarias, con la finalidad de mejorar el bienestar de los ciudadanos.

Siendo consideradas las contribuciones parafiscales del Sistema de la Protección Social tributos, le corresponde al Estado, a través del legislador, establecer los mecanismos necesarios de lucha contra la evasión, incentivar a los aportantes omisos, morosos e inexactos para que se pongan al día con sus obligaciones, fomentar la cultura de pago y obtener el recaudo correspondiente.

En virtud de ello, desde la creación de la UGPP con la Ley 1151 de 2007 y su puesta en marcha, se ha avanzado en el cumplimiento del pago de los aportes parafiscales del Sistema de la Protección Social reduciendo las cifras de evasión de 24,19 billones de pesos en el año 2012 a 3,61 billones de pesos en el año 2021, según datos oficiales de la UGPP. Lo anterior, a través de políticas consistentes en crear cultura de cumplimiento en el pago, gestiones persuasivas y mediante procesos de fiscalización seguidos contra empleadores y trabajadores independientes, siendo estos últimos en los que se encuentra la mayor evasión al sistema.

Como medidas adicionales para disminuir la evasión y aumentar el recaudo, el legislador en las últimas reformas tributarias ha incluido figuras que implican la reducción de intereses y sanciones, denominadas dentro de las correspondientes leyes conciliaciones contencioso administrativas y terminaciones por mutuo acuerdo y son reconocidas como beneficios tributarios; sin embargo, la Ley 2010 de 2019 dispuso en sus artículos 118 y 119 las mencionadas figuras agregándole una particularidad, la cual es que aquellos trabajadores independientes a quienes les aplicaran el esquema de presunción de costos establecidos en las Resoluciones 1400 de 2019 y 209 de 2020, a través de revocatoria directa y, por ende, con obligaciones cuya exigibilidad ya se había constituido, pudiesen acceder a las mencionadas reducciones.

Lo anterior, nos lleva a cuestionarnos sobre ¿cuál es la caracterización jurídica y los efectos de las figuras aplicadas por la UGPP a trabajadores independientes por cuenta propia y con contrato diferente al de prestación de servicios que tenían obligaciones en firme, contenidas en los artículos 118 y 119 de la Ley 2010 de 2019?

En ese sentido, se analizará jurídicamente la aplicación, por parte de la UGPP, de los citados artículos 118 y 119 de la Ley 2010 de 2019, a trabajadores independientes por cuenta propia y con contrato diferente al de prestación de servicios que tenían obligaciones en firme, estableciendo su caracterización jurídica y sus efectos.

Para tal fin, nos referiremos a las Contribuciones Parafiscales del Sistema de la Protección Social en la legislación colombiana y señalaremos, desde la teoría del hecho imponible, el nacimiento de la obligación tributaria a través del cumplimiento de los elementos objetivo y cada uno de sus aspectos y del elemento subjetivo.

Seguidamente, abordaremos la competencia que tiene la UGPP para llevar a cabo procesos administrativos de determinación de obligaciones del Sistema de la Protección Social y sancionatorios, así como para terminar anticipadamente procesos administrativos y judiciales, según los requisitos impuestos por las últimas reformas tributarias.

Luego de ello, analizaremos los medios de extinción de las obligaciones con el Sistema de la Protección Social que se derivan de la aplicación de los artículos 118 y 119 de la Ley 2010 de 2019 en concordancia con el artículo 139 de la misma ley, que estableció la aplicación del esquema de presunción de costos, para así definir la caracterización jurídica de las mencionadas figuras.

Finalmente, y definida la caracterización jurídica de las mencionadas figuras contempladas en los artículos 118 y 119 ibidem, señalaremos los efectos que de estas se derivan, respecto del sistema tributario colombiano.

I. Contribuciones parafiscales en la legislación colombiana y elementos de la obligación tributaria de las contribuciones parafiscales: el caso de los trabajadores independientes por cuenta propia y con contratos diferentes al de prestación de servicios

A. Contribuciones parafiscales en la legislación colombiana

Dado que el concepto de tributo no se encuentra en la legislación colombiana, es necesario acudir a la definición dada por la Corte Constitucional sobre este, de donde se colige que son prestaciones pecuniarias establecidas por el Estado en virtud del imperio de la ley para con ellos lograr sus fines (Corte Constitucional, C-134, 2009) y que comprende los impuestos, las tasas y las contribuciones (Corte Constitucional, C-042, 2021).

En ese sentido, las contribuciones parafiscales son una especie de tributo y corresponden a gravámenes obligatorios que afectan a un grupo social o económico determinado. Su destinación es específica en la medida que beneficia solo al sector que sopota el gravamen (Decreto 111, 1996, art. 29 y Corte Constitucional, C-93, 2020).

Ahora bien, en lo que tiene que ver con las contribuciones parafiscales del sistema de la protección social, son definidas como los aportes con destino al Sistema de Seguridad Social Integral conformado por el Sistema General de Seguridad Social en Salud, Pensiones y Riesgos Laborales, y a los establecidos con destino al Servicio Nacional de Aprendizaje (SENA), al Instituto Colombiano de Bienestar Familiar (ICBF) y al Régimen de Subsidio Familiar (Decreto 1068, 2015, art. 2.12.1.1) y han sido reconocidas tanto por la Corte Constitucional como por el Consejo de Estado como contribuciones parafiscales (Corte Constitucional, C-711, 2001) y (Consejo de Estado, Sección Cuarta, 68001-23-33-000-2013-01210-01(21353), 2019).

En ese sentido, y siendo las contribuciones parafiscales del sistema de la protección social un tributo, procederemos a analizar los elementos que configuran la obligación tributaria desde el punto de vista de la teoría del hecho imponible, en lo que respecta a los trabajadores independientes por cuenta propia y con contratos diferentes al de prestación de servicios, quienes son los llamados a aplicárseles el esquema de presunción de costos y con ello las figuras establecidas en los artículos 118 y 119 de la Ley 2010 de 2019 en concordancia con el artículo 139, mediante las figuras de oferta de revocatoria o revocatoria directa.

B. Contribuciones parafiscales del sistema de la protección social desde la teoría del hecho imponible

La obligación tributaria nace al cumplirse la totalidad de los elementos que conforman el hecho generador, el cual ha sido definido por la Corte Constitucional como una situación de hecho, que es indicadora de capacidad contributiva, de manera que, si se realiza concretamente ese presupuesto fáctico, nace al mundo jurídico la correspondiente obligación fiscal.

El Consejo de Estado, por su parte, definió el hecho generador como la descripción legal de unos hechos a los cuales la ley le asigna la capacidad de dar nacimiento a la obligación tributaria frente al Estado, pero precisa que el hecho imponible es el hecho efectivamente ocurrido de conformidad con la norma y que trae como consecuencia generar en cabeza del contribuyente, determinados efectos jurídicos que se derivan del vínculo que surge con el Estado.

El hecho imponible está compuesto por dos elementos: (1) un elemento objetivo que a su vez contempla cuatro aspectos: material, espacial, temporal y cuantitativo y (2) un elemento subjetivo que se refiere a los sujetos de la obligación, esto es, sujeto activo y sujeto pasivo.

A continuación, se procederá a analizar cada uno de estos elementos que conforman la obligación tributaria de las contribuciones parafiscales del sistema de la protección social, desde la teoría del hecho imponible, para los trabajadores independientes ya señalados, así:

1. Elemento objetivo

a. Aspecto material

Señalan los artículos 157 de la Ley 100 de 1993 y el artículo 3 de la Ley 797 de 2003, la obligatoriedad de que los trabajadores independientes con capacidad de pago se afilien y coticen al Sistema General de Seguridad Social en Salud y Pensiones.

Lo anterior supone que el aspecto material de las contribuciones parafiscales del sistema de la protección social, en lo que atañe a los trabajadores independientes, corresponde a la capacidad de pago, por lo que, si los mencionados aportantes tienen ingresos iguales o superiores a un salario mínimo mensual legal vigente, nace la correspondiente obligación.

Téngase en cuenta que, de no afiliarse ni realizar las cotizaciones al Sistema, la Unidad de Gestión Pensional y de Parafiscales (UGPP) podrá iniciar las acciones de determinación y cobro del tributo, de conformidad con la competencia otorgada por el legislador, en el artículo 156 de la Ley 1151 de 2007, así como en el artículo 178 de la Ley 1607 de 2012.

b. Aspecto espacial

El aspecto espacial del tributo que nos ocupa y respecto de los mencionados trabajadores independientes será el territorio nacional, en cuanto se deberá tener en cuenta la totalidad de los ingresos para determinar el nacimiento de la obligación, sin importar el lugar donde se perciban.

Corolario a lo anterior, se precisa que, de conformidad con el artículo 33 de la Ley 1438 de 2011, se presume con capacidad de pago, entre otras, las personas naturales declarantes del impuesto de renta y complementarios y, en atención a ello, la Unidad de Gestión Pensional y de Parafiscales (UGPP), en ejercicio de sus funciones, está facultada para determinar, a partir de los ingresos reportados por los contribuyentes ante la DIAN, bien sea estos de fuente nacional o extranjera, la adecuada, completa y oportuna liquidación y pago de las contribuciones parafiscales de la Protección Social.

c. Aspecto temporal

Se entenderá que el aspecto temporal del hecho generador se configura en el momento en que los trabajadores independientes por cuenta propia y con contrato diferente a prestación de servicios obtengan ingresos netos iguales o superiores a un (1) salario mínimo legal mensual vigente.

Tal como lo refiere Marín (2015, p. 330), no siempre el momento de la causación y la exigibilidad de las obligaciones coinciden y vemos en las contribuciones parafiscales del sistema de la protección social un claro ejemplo de lo señalado, pues se entiende causado el tributo bajo análisis, cuando el trabajador independiente obtiene los ingresos ya indicados, pero la exigibilidad de las cotizaciones por parte de las Administradoras o de la UGPP será, en principio, mensual, pues podrá variar dependiendo de la estabilidad y periodicidad de los ingresos.

d. Aspecto cuantitativo

La base gravable de las contribuciones que se analizan corresponderá al ingreso base de cotización (IBC).

Ahora bien, la Ley 1955 de 2019 "Por el cual se expide el Plan Nacional de Desarrollo 2018-2022" estableció en su artículo 244, el ingreso base de cotización de los trabajadores independientes, clasificándolos en trabajadores independientes que celebren contratos de prestación de servicios personales, trabajadores independientes por cuenta propia y trabajadores independientes con contratos diferentes a prestación de servicios personales.

En lo que respecta a los dos últimos, quienes, se reitera, son los llamados a aplicárseles el esquema de presunción de costos, dispone la norma que deberán efectuar su cotización sobre una base mínima de cotización del 40 % del valor mensualizado de los ingresos, siendo procedente descontar los costos y deducciones, siempre que cumplan con los requisitos exigidos por el artículo 107 del Estatuto Tributario o que se de aplicación al esquema de presunción de costos.

- IBC determinado de conformidad con los costos soportados, en aplicación del artículo 107 del Estatuto Tributario

Una vez establecidos los ingresos de los trabajadores independientes por cuenta propia y con contratos diferentes a prestación de servicios personales, la entidad valorará los soportes allegados por estos durante el proceso de fiscalización, con la finalidad de realizar la correspondiente imputación de los costos y deducciones.

Para que estos costos y deducciones sean aceptados, se debe cumplir con los requisitos señalados en el artículo 107 del ET, el cual dispone que son deducibles las expensas necesarias de la actividad generadora de renta siempre que tengan relación de causalidad con las actividades productoras de renta y que sean necesarias y proporcionadas de acuerdo con cada actividad; y con lo estipulado en el artículo 771-2 del ET, esto es, que las facturas cumplan con los requisitos establecidos en los literales b), c), d), e), f) y g) de los artículos 617 y 618 del Estatuto Tributario. Cuando las operaciones se hayan realizado con no obligados a facturar, se deberán cumplir los requisitos señalados en el artículo 3 del Decreto 3050 de 1997.

Así las cosas, el ingreso base de cotización se hallará tomando los ingresos del aportante e imputando las deducciones y costos soportados que cumplan con los requisitos antes señalados; reiterándose que la cotización se realiza sobre una base mínima de cotización del 40 % del valor mensualizado de los ingresos.

- IBC determinado de conformidad con el esquema de presunción de costos contemplado en el artículo 244 de la Ley 1955 de 2019 y en las Resoluciones 1400 de 2019 y 209 de 2020

El parágrafo del artículo 244 de la Ley 1955 de 2019 faculta a la UGPP para determinar un esquema de presunción de costos, basado en los datos estadísticos producidos por la Dirección de Impuestos y Aduanas Nacionales (DIAN), por el Departamento Administrativo Nacional de Estadística (DANE), por el Banco de la República, por la Superintendencia de Sociedades y demás entidades cuyas estadísticas le fueren aplicables.

Como consecuencia de lo anterior, la UGPP expidió la Resolución 1400 de 2019

Por la cual se adopta el esquema de presunción de costos para los trabajadores independientes por cuenta propia cuya actividad económica sea el transporte público automotor de carga por carretera". Posteriormente, expidió la Resolución 209 de 2020 "Por la cual se adopta el esquema de presunción de costos para los trabajadores independientes por cuenta propia y los trabajadores independientes con contratos diferentes a prestación de servicios personales, conforme a su actividad económica.

En ese sentido, la UGPP determinó los porcentajes correspondientes a los costos presuntos frente a los ingresos brutos en relación con cada actividad económica para la determinación del ingreso base de cotización.

Así las cosas, el ingreso base de cotización se hallará tomando los ingresos del aportante e imputando las deducciones y costos conforme al esquema de presunción de costos señalados en las resoluciones antes mencionadas, teniendo en cuenta la actividad económica de cada sujeto.

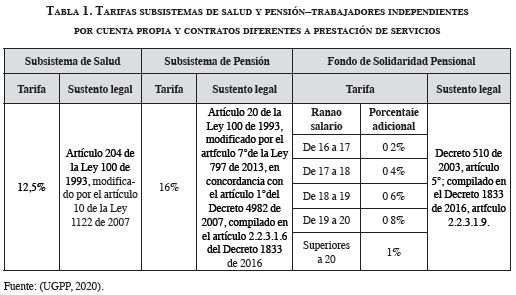

En este punto, se advierte que la UGPP realizará el cálculo del IBC de las dos formas antes explicadas y propondrá o determinará, según corresponda, el que le sea más favorable al aportante, con base en el cual se procede a aplicar las tarifas correspondientes a los subsistemas de salud y pensión, para hallar el tributo. Las tarifas aplicables son:

2. Elemento subjetivo

- Sujeto activo

Se puede advertir una condición especial y es que el tributo analizado se encuentra compuesto por dos sujetos activos: (1) las administradoras del Sistema de la Protección Social, que son en principio las beneficiarias de los recursos recaudados y pueden disponer de estos y (2) el Estado en cabeza de la Unidad de Gestión Pensional y de Parafiscales (UGPP), entidad que tiene carácter preferente para exigir el cumplimiento del tributo.

- Sujeto pasivo

En el tributo que analizamos, el sujeto pasivo, considerado como el principal obligado a responder ante el sujeto activo, será el aportante, término que se asemeja al de contribuyente, contemplado en el artículo 2 del Estatuto Tributario. El concepto de aportante se encuentra en el artículo 1.° del Decreto 1406 de 1999, compilado en el artículo 3.2.1.1 del Decreto 780 de 2016, el cual dispone:

1. Aportante. Es la persona o entidad que tiene la obligación directa frente a la entidad administradora de cumplir con el pago de los aportes correspondientes a uno o más de los servicios o riesgos que conforman el Sistema y para uno o más afiliados al mismo. Cuando en este Título se utilice la expresión "aportantes", se entenderá que se hace referencia a las personas naturales o jurídicas con trabajadores dependientes, a las entidades promotoras de salud, administradoras de pensiones o riesgos laborales obligadas a realizar aportes correspondientes al Sistema, a los rentistas de capital y demás personas que tengan capacidad de contribuir al financiamiento del SGSSS, y a los trabajadores independientes que se encuentren afiliados al Sistema de Seguridad Social Integral.

De acuerdo con la norma en cita, se advierte cómo los trabajadores independientes al tener capacidad de pago y, por ende, encontrarse afiliados al Sistema de Seguridad Social Integral devienen en aportantes o sujetos pasivos.

En cuanto a trabajadores independientes con contratos por cuenta propia y con contratos diferentes a prestación de servicios, se precisa que no se encuentran definidos en la legislación colombiana, sin embargo, la UGPP1 ha indicado lo siguiente:

Independiente por cuenta propia: persona que realiza una actividad económica bajo su propia cuenta y riesgo. Ejemplo: comerciantes.

Independiente con contratos diferentes a prestación de servicios personales: persona que celebra otro tipo de contratos. Ejemplos: obras civiles, suministros, insumos, entre otros.

II. Competencia de la UGPP y procesos administrativos adelantados por la UGPP

Mediante la Ley 1151 de 2007 "por la cual se expide el Plan Nacional de Desarrollo 2006-2010", en su artículo 156, se creó la UGPP asignándosele dos funciones principalmente: por un lado, el reconocimiento de derechos pensionales y, por el otro, las tareas de seguimiento, colaboración y determinación de la adecuada, completa y oportuna liquidación y pago de las contribuciones parafiscales de la Protección Social. De igual manera, se facultó a la UGPP para solicitar a los sujetos pasivos de la exacción que se analiza, la información que estimara conveniente para establecer la ocurrencia del hecho generador y para ejercer funciones de cobro persuasivo y coactivo en armonía con las administradoras.

En este sentido, en el año 2012, mediante el artículo 178 de la Ley 1607, se confirió a la UGPP la competencia para la determinación y el cobro de las contribuciones parafiscales de la protección social respecto de los aportantes al sistema de seguridad social que incumplan con sus obligaciones, esto es, que sean omisos e inexactos. En el parágrafo 2 de la mencionada norma, se estableció igualmente que la UGPP podría iniciar las acciones sancionatorias descritas en el artículo 179 de la Ley 1607 de 2012 y de determinación de las Contribuciones Parafiscales de la Protección Social. Es de precisar que el artículo 314 de la Ley 1819 de 2016 modificó el artículo 179 de la Ley 1607 de 2012, en cuanto al régimen sancionatorio de la entidad.

Teniendo en cuenta lo expuesto, procederemos a detallar el procedimiento aplicable a la determinación oficial de las contribuciones parafiscales de la protección social y a la imposición de sanciones por parte de la UGPP, conforme lo señalado por el artículo 180 de la Ley 1607 de 2012, modificado por el artículo 50 de la Ley 1739 de 2014.

A. Proceso administrativo de determinación de obligaciones

El proceso administrativo de determinación de obligaciones se surtirá de la siguiente manera:

- Requerimiento de información: se debe notificar dentro de los 5 años siguientes contados a partir de la fecha en que el aportante debió declarar y no declaró o declaró por valores inferiores a los legalmente establecidos.

- Requerimiento para declarar o corregir: la UGPP propone ajustes por concepto de aportes al sistema de la protección social, partiendo de la declaración presentada a través de la planilla integrada de liquidación de aportes (PILA) y demás información allegada al proceso; así como la correspondiente sanción.

- El aportante podrá dar respuesta al requerimiento para declarar o corregir dentro de los tres (3) meses siguientes a su notificación.

- Con base en la respuesta dada por el aportante, la UGPP podrá archivar el proceso o continuará con este si encuentra merito para ello, caso en el cual tendrá seis meses para proferir liquidación oficial.

- El aportante podrá interponer recurso de reconsideración contra la liquidación oficial, dentro de los dos meses siguientes a su notificación.

- La entidad tendrá un (1) año para proferir y notificar la resolución que decide el recurso de reconsideración.

B. Proceso administrativo sancionatorio

El proceso administrativo sancionatorio se surtirá de la siguiente manera:

- Pliego de cargos: la UGPP propone una sanción por alguna de las causales señaladas en la normativa (no suministro de información, el incumplimiento de los estándares de cobro fijados por la misma entidad, o afiliaciones colectivas de trabajadores independientes sin estar autorizadas por el Ministerio de Salud y Protección Social).

- El aportante podrá dar respuesta al pliego de cargos dentro de los tres (3) meses siguientes a su notificación.

- Con base en la respuesta dada por el aportante, la UGPP podrá archivar el proceso o continuará con este si encuentra merito para ello, caso en el cual tendrá seis meses para proferir una resolución sancionatoria.

- El aportante podrá interponer recurso de reconsideración contra la resolución sanción, dentro de los dos meses siguientes a su notificación.

- Por su parte, la Entidad tendrá un año para proferir y notificar la resolución que decide el recurso de reconsideración.

C. Facultad para terminar anticipadamente procesos administrativos y judiciales

El legislador ha incorporado en las diferentes reformas tributarias, esto es, en la Ley 1739 de 2014, en la Ley 1819 de 2016, en la Ley 1943 de 2018, en la Ley 2010 de 2019 y en la reciente Ley 2155 de 2021, las figuras denominadas como conciliación judicial y terminación por mutuo acuerdo, las cuales han sido consideradas como beneficios tributarios.

Mediante las figuras mencionadas, se ha facultado a la UGPP para terminar anticipadamente procesos de determinación de obligaciones y sancionatorios que se encuentren siendo discutidos en la jurisdicción de lo contencioso administrativo o ante la administración tributaria, siempre y cuando, los obligados cumplan los requisitos exigidos por el legislador que, entre otros, corresponden al pago del total de la obligación, es decir, de los aportes al Sistema de la Protección Social y al pago reducido en el porcentaje que trata la norma, de las sanciones e intereses.

III. De la obligación tributaria determinada por la UGPP y su extinción mediante las figuras establecidas en los artículos 118 y 119 de la Ley 2010 de 2019 en concordancia con el artículo 139

Pues bien, antes de entrar a analizar cuál es el modo extintivo de las obligaciones propuestas o determinadas por la UGPP a los trabajadores independientes con contrato por cuenta propia y con contrato diferente a prestación de servicios que realmente contempla los artículos 118 y 119 de la Ley 2010 de 2019 en concordancia con el artículo 139 de la misma ley, se hace necesario referirnos de manera breve a la relación jurídico tributaria, así como al nacimiento de la obligación tributaria.

A. De la relación jurídico-tributaria y la extinción de las obligaciones

La relación jurídico-tributaria comprende:

- Obligación tributaria sustancial: para que nazca es necesario que se configure cada uno de los elementos que componen el hecho generador. Su objeto es el pago del tributo.

- Está conformada por un sujeto activo que es el acreedor y corresponde al Estado, un sujeto pasivo que es el deudor tributario y una prestación de dar dinero o mejor, que consiste en ingresar una suma de dinero a la Hacienda Pública (Marín, 2015, p. 319).

- Deberes formales: destinadas a suministrar los elementos con base en los cuales el Gobierno puede determinar los impuestos para dar cumplimiento y desarrollo a las normas sustantivas (Consejo de Estado, Sala de lo Contencioso Administrativo, Sección Cuarta, Auto 5457, 1994).

- Obligaciones accesorias: tienen carácter pecuniario. Ejemplo: intereses moratorios.

- Sanciones: consecuencia de la realización de un hecho tipificado como sancionable en la norma, producto del incumplimiento de alguna obligación (Cubides, 2017).

Así pues, como se mencionó, al reconocerse como tributo las contribuciones parafiscales del sistema de la protección social, implica que se configure respecto de estas una relación jurídico-tributaria.

Por lo expuesto, una vez cumplidos los elementos del hecho generador ya explicados, nace la obligación de realizar las correspondientes cotizaciones al sistema, por lo que, de presentarse las conductas de omisión, mora e inexactitud en el cumplimiento de la misma, la UGPP, en razón de su competencia, inicia el proceso administrativo de determinación de obligaciones donde se determina la obligación principal, esto es, el valor que debe pagar el obligado por concepto de aportes, así como las sanciones correspondientes derivadas de las conductas ya señaladas. De igual forma, al momento del aportante cumplir con uno de sus deberes formales, esto es, la presentación de las autoliquidaciones a través de la Planilla Integrada de Aportes (PILA), son liquidados los intereses moratorios, dando paso así, a las obligaciones accesorias referidas.

Habiendo nacido entonces la obligación tributaria para los trabajadores independientes a los que nos hemos referido en el presente escrito y como quiera que la aplicación del esquema de presunción de costos es procedente solo respecto de estos, a continuación, se procederá a analizar el modo de extinguir las obligaciones que fueron determinadas por la UGPP a los mencionados trabajadores independientes, conforme los artículos 118, 119 y 139 de la Ley 2010 de 2019.

B. De la extinción de las obligaciones en firme mediante las figuras contempladas en los artículos 118, 119 y 139 de la Ley 2010 de 2019

Para los efectos aquí previstos, analizaremos la conciliación contenciosa adminsitrativa tributaria, la transacción o terminación por mutuo acuerdo y las amnistías tributarias como modos para extinguir las obligaciones.

Pues bien, en el presente acápite se procederá a analizar cuál es realmente la figura que contempló la ley para extinguir la obligación de los trabajadores independientes por cuenta propia y con contrato diferente a la prestación del servicio a quienes la UGPP les aplicó el esquema de presunción de costos a través de la revocatoria directa, otorgándoles una reducción en sanciones e intereses cuando ya su obligación era exigible.

1. Conciliación judicial y terminación por mutuo acuerdo

En palabras de Salas (2013, p. 336), la conciliación judicial y la terminación por mutuo acuerdo han sido utilizadas para proveer recursos al Estado toda vez que facilitan el recaudo y evitan las contingencias y dilaciones derivadas de un litigio.

Tanto la Corte Constitucional como parte de la doctrina han diferenciado la conciliación judicial y terminación por mutuo acuerdo de las amnistías tributarias. Así, en cuanto a la conciliación judicial se ha precisado que aun cuando los actos administrativos estén en firme y gocen de presunción de legalidad, al ser discutidos ante la jurisdicción de lo contencioso administrativo, precisamente se pretende desvirtuar tal presunción de legalidad por lo que no se puede considerar que el contribuyente es un moroso, toda vez que se encuentra en discusión la existencia de la obligación. En cuanto a la terminación por mutuo acuerdo, se ha indicado que se permite cuando existe una diferencia de criterio entre la Administración y el contribuyente advirtiendo que la actuación no se debe encontrar en firme.

Pues bien, como ya se ha indicado y partiendo de la constitucionalidad de las figuras denominadas conciliación judicial y terminación por mutuo acuerdo, el legislador ha facultado a la UGPP, en diferentes reformas tributarias, para terminar anticipadamente procesos que se encontraran siendo discutidos ante la jurisdicción contencioso administrativa y los procesos administrativos seguidos ante la Entidad, anterior al cumplimiento de los requisitos exigidos en tales normas.

En lo que respecta a la Ley 2010 de 27 de diciembre 2019, la competencia fue otorgada a la UGPP mediante los artículos 118 y 119 de la citada ley.

Así, para la procedencia de la conciliación judicial establecida en el artículo 118 de la Ley 2010 de 2019, el legislador dispuso que los aportantes debían cumplir requisitos tales como haber presentado la demanda antes de la entrada en vigencia de la ley, que no existiera sentencia judicial en firme, adjuntar la prueba de los pagos correspondientes y que la solicitud fuera presentada a más tardar el 30 de noviembre de 2020, según ampliación del término establecido por el artículo 3 Decreto 688 de 2020.

Respecto de los procesos judiciales adelantados contra las liquidaciones oficiales que se encontraran en primera instancia, el aportante debía pagar el 100 % de los aportes en discusión, el 100 % de los intereses del subsistema de pensiones, el 20 % de los intereses generados con destino a los demás subsistemas de la protección social y el 20 % de las sanciones actualizadas, exonerándose del 80 % de los intereses causados por los subsistemas diferentes a pensiones y el 80 % de las sanciones actualizadas. Si el proceso se encontraba en segunda instancia, el aportante debía pagar, además de lo ya indicado por concepto de aportes e intereses con destino al subsistema de pensión, el 30 % de intereses por los demás subsistemas y el 30 % por concepto de sanción actualizada, exonerándose del 70 % por estos dos últimos conceptos.

Como se observa hasta este punto, la figura contemplada en el artículo 118 de la Ley 2010 de 2019 recae sobre aquellas obligaciones que, aun en firme, estuvieran siendo discutidas mediante el ejercicio del medio de control de nulidad y restablecimiento del derecho ante la jurisdicción contenciosa administrativa, es decir, que no tuvieran una decisión definitiva; cumpliendo así, lo señalado por la Corte y por la doctrina para no ser considerada como una amnistía tributaria.

Ahora bien, en lo que tiene que ver con la terminación por mutuo acuerdo establecida en el artículo 119 de la Ley 2010 de 2019, respecto de los procesos administrativos de determinación de obligaciones, la norma estableció que podrían acogerse a lo allí indicado: (1) los obligados con el sistema de la protección social que presentaran su solicitud antes del 30 de noviembre de 20202; (2) que antes de la publicación de la Ley 2010 de 2019, esto es, antes del 27 de diciembre de 2019, hubiesen sido notificados del requerimiento para declarar o corregir la liquidación oficial o la resolución que decide el recurso de reconsideración interpuesto contra la liquidación oficial y (3) que acreditaran el cumplimiento del pago del 100 % de los aportes en discusión, el 100 % de los intereses del subsistema de pensiones, el 20 % de los intereses generados con destino a los demás subsistemas de la protección social y el 20 % de las sanciones actualizadas para exonerarse del 80 % de los intereses causados por los subsistemas diferentes a pensiones y el 80 % de las sanciones actualizadas.

Siguiendo con lo exigido por la Corte Constitucional, el legislador dispuso en la norma en comento, la obligatoriedad de que la solicitud de terminación por mutuo acuerdo fuera presentada con anterioridad al acaecimiento de la firmeza del acto administrativo definitivo o caducidad del término para ejercer el medio de control de nulidad y restablecimiento del derecho (Ley 2010 de 2019, parágrafo 7, art. 119).

De tal modo que, hasta este punto, se entiende que la figura establecida en el artículo 119 de la Ley 2010 de 2010 es un beneficio tributario o mecanismo de optimización de recaudo y no una amnistía tributaria, toda vez que la reducción de intereses y sanciones recae sobre un acto administrativo que aún se encuentra en discusión ante la autoridad tributaria, lo que implica que no ha adquirido firmeza y, por tanto, no ha nacido la obligación ni la misma es exigible.

2. Amnistías tributarias

Sin perjuicio de lo expuesto en el acápite anterior, el artículo 139 de la Ley 2010 de 2019 señaló que la UGPP podría aplicar el esquema de presunción de costos establecido mediante las Resoluciones 1400 de 2019 y 209 de 2020, a los procesos de fiscalización que, entre otros, estuvieran o lleguen a estar en trámite de resolver a través de revocación directa y no dispusieran de una situación jurídica consolidada por pago.

De igual manera, indicó tal norma que los actos administrativos que resultaren de la aplicación del esquema de presunción de costos, esto es, sobre los cuales se realizó una nueva determinación del ingreso base de cotización y, por ende, de la obligación a cargo, podrían acceder a la figura establecida en el artículo 119 de la Ley 2010 de 2019, hasta el 30 de junio de 2021, según ampliación del término señalado en el artículo 123 de la Ley 2063 de 2020.

En ese sentido, la aplicación del esquema de presunción de costos a través de la figura de la revocatoria directa permitió que los trabajadores independientes cuyas obligaciones se encontraban en firme pudiesen acceder a la reducción de intereses y sanciones definidas dentro de los procesos administrativos de determinación de obligaciones seguidos por la UGPP.

Lo anterior nos lleva a referirnos a las amnistías tributarias, por cuanto, según la Corte Constitucional, se predican de obligaciones tributarias plenamente exigibles (Corte Constitucional, C-511,1996) y son un evento extintivo de la obligación, en la que opera una condonación o remisión de una obligación tributaria.

Igualmente, la Corte indicó que la condonación podía ser parcial o total (Corte Constitucional, C-833, 2013) y que para que las aministias fueran constitucionales debían superar un test de proporcionalidad (Corte Constitucional, C-551, 2015).

Ahora bien, según Cubides (2017, p. 153), las amnistías pueden ser de diferentes tipos: (1) las que conllevan una exoneración total de las obligaciones o sanciones, y (2) las que conllevan una exoneración parcial de las obligaciones o sanciones.

Vista entonces la definición dada por la Corte Constitucional sobre amnistías tributarias y la clasificación que sobre estas realiza el autor citado, podemos observar que la figura que trajo la Ley 2010 de 2019 en sus artículos 119 y 139 encaja en esta, toda vez que, al aplicarse el esquema de presunción de costos a través de la revocatoria directa, bien sea de oficio o a petición de parte, implica que ya existe una obligación tributaria y que esta es exigible, por lo que los trabajadores independientes por cuenta propia y con contratos diferentes a los de prestación de servicios, a quienes la UGPP les determinó nuevamente el ingreso base de cotización teniendo en cuenta dicho esquema por ser más favorable que los costos soportados en el proceso, tenían ya la condición de morosos y, por tanto, al permitírseles acceder a lo contemplado en el artículo 119, significó que se diera una exoneración parcial de sanciones e intereses con la condición del pago total de la obligación principal.

3. Otras figuras de extinción de las obligaciones

Sin perjuicio de lo ya analizado y buscando en el ordenamiento e instituciones jurídicas otras figuras que pudiesen encajar en lo contemplado en los artículos 118 y 119 en concordancia con el artículo 139 de la Ley 2010 de 2019, se advierte que partiendo del concepto de tributo y la correspondiente obligación tributaria sustancial ya definida, configurada por un sujeto activo, un sujeto pasivo y una prestación de dar, la novación, como modo de extinción de las obligaciones, nos da un parámetro para el análisis de estas.

En lo que respecta a la figura contemplada en el artículo 118 de la Ley 2010 de 2019, es necesario señalar, además de lo explicado en precedencia, que facultó a la UGPP para que, de conformidad con lo dispuesto por el parágrafo del artículo 95 de la Ley 1437 de 2011, formulara ofertas de revocatoria de los actos administrativos impugnados, con la finalidad de aplicar el esquema de presunción de costos ya referido.

En ese sentido, en caso de que el sujeto pasivo aceptara la correspondiente oferta de revocatoria, la reducción de la sanción e intereses se surtiría sobre los valores determinados en el nuevo acto administrativo, lo que nos llevaría a concluir que la obligación contenida en los actos debatidos se extinguió.

Siguiendo esta misma línea, y como ha quedado ilustrado con anterioridad, en lo que respecta a la figura establecida en el artículo 119 de la Ley 2010 de 2019, se permitió que de oficio o a solicitud de parte, la UGPP expidiera resoluciones de revocatoria directa, con la finalidad de aplicar el esquema de presunción de costos, lo que implica que se hallara un nuevo ingreso base de cotización (IBC) o base gravable del tributo que nos ocupa. Lo anterior entonces lleva la expedición de un nuevo acto administrativo sobre el cual se surtiría la reducción de sanciones e intereses y, por ende, la determinación de una nueva obligación y la extinción de la anterior.

Pues bien, como se desprende de las dos figuras mencionadas, la obligación tributaria principal, así como la sanción, fue modificada con la aplicación del esquema de presunción de costos por medio de la oferta de revocatoria o de la revocatoria directa, según correspondiera. De igual manera, quedó demostrado que para acceder a las reducciones en sanciones e intereses, en la primera figura, es decir, en la señalada en el artículo 118, el sujeto pasivo debía aceptar la oferta de revocatoria, denotándose entonces el animus novandi de las partes. En lo que respecta a la segunda figura, establecida en el artículo 119, si bien no era necesaria la aceptación expresa del nuevo acto administrativo, en el caso de querer acceder a las reducciones mencionadas, se debía realizar los pagos conforme a dicho acto, por lo que también se advierte la existencia del animus novandi.

Así las cosas, ahondando en las figuras analizadas y las formas de extinción de las obligaciones, encontramos, desde otro punto de análisis, elementos que nos llevarían a concluir que las figuras contempladas en los artículos 118 y 119 de la Ley 2010 de 2019 en concordancia con el artículo 139 de la misma ley tendrían inmersa una novación objetiva.

IV. Efectos de la aplicación de las figuras consagradas en los artículos 118 y 119 de la Ley 2010 de 2019 a trabajadores independientes con obligaciones en firme mediante el esquema de presunción de costos

Una vez realizada la caracterización jurídica de la figura establecida en el artículo 119 de la Ley 2010 de 2019 en concordancia con el artículo 139 de la misma ley, en la que se concluyó que la norma trae inmersa una amnistía tributaria, procederemos a indicar los efectos que, contrario a lo que ha señalado la Corte Constitucional, no se surtirían y los que sí se derivan de la aplicación de esta.

Señala la Corte Constitucional en sus pronunciamientos que las amnistías tributarias buscan suprimir el deber que tiene toda persona y ciudadano de contribuir al financiamiento de los gastos del Estado, así como eliminar una obligación tributaria plenamente exigible y otorgar un tratamiento más beneficioso a los morosos respecto de quienes cumplieron, lo que desconoce el principio de equidad tributaria.

Sin embargo, en lo que concierne a la amnistía del artículo 119 de la Ley 2010, consideramos que no hay vulneración del principio de equidad, puesto que los deudores morosos de las obligaciones con el fisco sí contribuyen con los gastos del Estado, dado que deben realizar el pago de la obligación exigible y de un porcentaje de intereses y sanciones. De igual forma, los incumplidos no tiene un tratamiento más beneficioso y no se encuentran en la misma situación de quienes han realizado sus pagos a tiempo, puesto que a los primeros, aun con reducción, les corresponde realizar el pago por concepto de intereses y sanciones, lo que implica que su situación sea más gravosa.

En línea con lo anterior, y dado que otro de los efectos de las amnistías tributarias, según la Corte Constitucional, es que, al convertirse en una práctica constante, desestimulan a los contribuyentes cumplidos (Corte Constitucional, C-511, 1996), se advierte sobre el carácter transitorio de la medida en estudio, pues si bien en las últimas reformas tributarias se han creado beneficios relacionados con conciliación judicial y terminación por mutuo acuerdo, fue solo con la expedición de la Ley 2010 de 2019, y en lo que refiere a los trabajadores independientes por cuenta propia y con contratos diferentes a presentación de servicios a los que se les aplicó el esquema de presunción de costos mediante revocatoria directa y se les permitió acceder a la reducción de sanciones e intereses, que se configuró la amnistía tributaria.

De igual modo, al ser una medida transitoria, tampoco se podría afirmar que desincentiva el cumplimiento de las obligaciones de aquellos aportantes que han venido pagando sus cotizaciones al Sistema de la Protección Social dentro del plazo señalado para tal fin, pues quien ha pagado cumplidamente lo hace precisamente motivado en evitar una situación más gravosa como lo es pagar intereses y sanciones y ser fiscalizado por la UGPP.

Adicionalmente, la aplicación de las figuras analizadas es de carácter temporal, pues solo estuvo vigente desde la publicación de la Ley 2010 de 2019, esto es, el 27 de diciembre de 2019 hasta el 30 de junio de 2020, teniendo en cuenta la ampliación del término conferido por el artículo 123 de la Ley 2063 de 2020. Lo anterior denota que la restricción impuesta al principio de equidad es transitoria y parcial y, por tanto, estaría justificada (Corte Constitucional, C-551, 2015).

Ahora bien, la Corte Constitucional justificó la exoneración total o parcial de deudas tributarias, siempre que la medida sea en sí misma razonable, proporcionada y equitativa y que hayan acaecido circunstancias vinculadas a crisis económicas, sociales o naturales que afecten severamente al fisco, a toda la población o una parte de ella, o a un sector de la producción (Corte Constitucional, C-511, 1996).

En ese sentido, con la emergencia sanitaria presentada por la pandemia por la covid-19, se encuentra acreditada la situación excepcional que justifica la amnistía tributaria y con ello las circunstancias vinculadas a la crisis económicas y sociales.

De igual forma, vista la necesidad de recaudo de los tributos para que el Estado lograra apalancar, entre otros, el sistema de salud en crisis, hacerle frente a la situación derivada de la covid-19 y en general cumplir sus fines, se tiene que las figuras contempladas en los artículos 118 y 119 de la Ley 2010 de 2019 lograron su propósito, obteniéndose con su aplicación un mayor recaudo, de manera ágil y de forma eficiente, esto es, disminuyendo el desgaste de la Administración y los costos propios de su gestión.

Otro efecto que se deriva de la amnistía contemplada en los artículos 118 y 119 de la Ley 2010 de 2019 en concordancia con el artículo 139, es la terminación de los procesos que se encontraban en la etapa de cobro, sin tener que surtir la totalidad de las etapas, ahorrando de esta manera la Administración, el tiempo y dinero que implica llevar a cabo las dispendiosas labores que se requieren para lograr el cumplimiento de la obligación.

Y finalmente, podemos observar también que la aplicación de la medida en análisis trae como efecto, la regularización de gran cantidad de aportantes que adquieren cultura tributaria y pagarán a tiempo sus aportes al Sistema de la Protección Social.

Con base en lo expuesto, la medida en estudio, categorizada jurídicamente como una amnistía tributaria, resulta altamente eficiente porque logró que una mayor cantidad de aportantes regularizaran su situación generando un recaudo que, como ya se dijo, era necesario para solventar la crisis económica del Estado y del sistema de salud en razón del estado de emergencia causado por la pandemia, permitió la terminación de los procesos que se encontraban en la etapa cobro ahorrando tiempo y dinero a la Administración y generó cultura tributaria en aquellos morosos que, para evitar todos las consecuencias negativas de su incumplimiento, pagarán en debida forma y cumplidamente.

Conclusiones

La jurisprudencia constitucional y del Consejo de Estado reconocieron las contribuciones parafiscales del sistema de la protección social como un tributo. Lo anterior implica que, respecto de estas, sea aplicable la teoría del hecho imponible y que, al configurarse sus elementos, se de nacimiento a la obligación.

Basándonos en los trabajadores independientes por cuenta propia y con contrato diferente a prestación de servicios, resulta relevante el aspecto cuantitativo, esto es, la base gravable que corresponde al ingreso base de cotización (IBC), el cual, conforme al artículo 244 de la Ley 1955 de 2019, se puede hallar de dos formas, tomándose el que le resulte más favorable al aportante. En ese orden de ideas, se toma los ingresos totales del mes del trabajador independiente y se restan los costos y deducciones, bien sea los soportados durante el proceso de fiscalización que cumplan con los requisitos señalados en el artículo 107 del ET o se aplica el porcentaje correspondiente al costo presunto según la actividad económica. Al resultado anterior, se le deberá calcular el 40 % para tomar como base mínima de cotización.

De esa forma, aquellos trabajadores independientes a quienes se les determinó nuevamente el IBC conforme al esquema de presunción de costos vía revocatoria directa, se le permitió, con base en el artículo 139 de la Ley 2010 de 2019, acceder a la figura contemplada en el artículo 119, implicando que se redujera intereses y sanciones de una obligación que se encontraba en firme.

Así, analizado el nacimiento de la obligación, se estudió también el modo de extinción de estas, partiendo de los artículos 118, 119 y 139 de la Ley 2010 de 2019, encontrando tres figuras: conciliación judicial, terminación por mutuo acuerdo y amnistías tributarias.

Entonces, si bien en lo relacionado con los artículos 118 y 119 de la Ley 2010, se advierte una verdadera conciliación judicial y terminación por muto acuerdo, como mecanismos de optimización del recaudo, al darse aplicación al artículo 139 y con ello al esquema de presunción de costos, se concluye que la norma cobija una amnistía tributaria.

Pese a lo anterior, y a lo controversial de la medida, en nuestra opinión es necesaria y altamente eficiente en el sistema tributario, teniendo en cuenta los siguientes efectos:

- No es una medida inequitativa: deudores morosos cumplen con su deber de tributar y su situación es más gravosa que la de los cumplidos.

- No desestimulan a los contribuyentes cumplidos porque la medida es transitoria. Además, quien paga a tiempo lo hace para evitar situaciones, tales como pago de intereses y sanciones y ser fiscalizado por la UGPP.

- Es medida temporal, por tanto, justifica restricción al principio de equidad.

- Exoneración parcial de sanciones e intereses se encuentra justificada con situación excepcional presentada por la emergencia sanitaria por la covid-19.

- Se logró un mayor recaudo y de manera eficiente.

- Terminación anticipada de procesos en etapa de cobro.

- Regularización de gran cantidad de aportantes.

- Aportantes morosos adquieren cultura tributaria.

Notas

1 https://www.ugpp.gov.co/Trabajadoresindependientes#:~:text=Independiente%20por%20cuenta%20propia%3A%20persona,dividendos%2C%20utilidades%2C%20entre%20otros.

2 Ampliación del término según artículo 3 Decreto 688 de 2020.

Referencias

Caicedo, C. y Serna, L. A. (2019). Las sanciones de competencia de la Unidad Especial de Gestión Pensional y Parafiscales. Análisis crítico del sistema sancionador tributario en Colombia. Universidad Externado de Colombia.

Castro, J. M. (s. f.). Amnistías tributarias y otros beneficios a la luz de la jurisprudencia constitucional 2002-2018.

Congreso de Colombia. (23 de diciembre de 1993). Ley 100. http://www.secretariasenado.gov.co/senado/basedoc/ley_0100_1993.html

Congreso de Colombia. (29 de enero de 2003). Ley 797. http://www.secretariasenado.gov.co/senado/basedoc/ley_0797_2003.html

Congreso de Colombia. (25 de mayo de 2019). Ley 1955. http://www.secretariasenado.gov.co/senado/basedoc/ley_1955_2019.html

Congreso de Colombia. (27 de diciembre de 2019). Ley 2010. http://www.secretariasenado.gov.co/senado/basedoc/ley_2010_2019.html#114

Consejo de Estado, Sala de Consulta y Servicio Civil. (25 de agosto de 2014). 11001-03-06-000-2014-00024-00. [C. P.: Augusto Hernández Becerra].

Consejo de Estado, Sala de lo Contencioso Administrativo, Sección Cuarta. (20 de mayo de 1994). Auto 5457. [C. P.: Jaime Abella Zarate].

Consejo de Estado, Sección Cuarta. (14 de julio de 2000). CE-SEC4-EXP2000-N9822. [C. P.: Germán Ayala Mantilla].

Consejo de Estado, Sección Cuarta. (25 de noviembre de 2014). 23001-23-31-000-2007-00504-01(19035). [C. P.: Hugo Fernando Bastidas Bárcenas].

Consejo de Estado, Sección Cuarta. (25 de noviembre de 2014). Sentencia 23001-23-31-000-2007-00504-01(19035). [C. P.: Hugo Fernando Bastidas Bárcenas].

Consejo de Estado, Sección Cuarta. (21 de agosto de 2019). 68001-23-33-000-2013-01210-01(21353). [C. P.: Stella Jeannette Carvajal Basto].

Consejo de Estado, Sección Cuarta. (26 de noviembre de 2020). Sentencia 25000-23-37-000-2013-00443-01 (21329). [C. P.: Julio Roberto Piza Rodríguez].

Corte Constitucional. (11 de febrero de 1993). Sentencia C-040. [M. P.: Ciro Angarita Barón].

Corte Constitucional. (1 de julio de 1993). Sentencia C-260. [M. P.: Vladimiro Naranjo Mesa].

Corte Constitucional. (8 de octubre de 1996). Sentencia C-511. [M. P.: Eduardo Cifuentes Muñoz].

Corte Constitucional. (5 de julio de 2001). Sentencia C-711. [M. P.: Jaime Araújo Rentería].

Corte Constitucional. (1.° de agosto de 2001). Sentencia C-804. [M. P.: Rodrigo Escobar Gil].

Corte Constitucional. (21 de septiembre de 2004). Sentencia C-910. [M. P.: Rodrigo Escobar Gil].

Corte Constitucional. (8 de noviembre de 2006). Sentencia C-927. [M. P.: Rodrigo Escobar Gil].

Corte Constitucional. (25 de febrero de 2009). Sentencia C-134. [M. P.: Mauricio González Cuervo].

Corte Constitucional. (2 de diciembre de 2009). Sentencia C-895. [M. P.: Jorge Iván Palacio Palacio].

Corte Constitucional. (4 de septiembre de 2013). Sentencia C- 615. [M. P.: Luis Ernesto Vargas Silva].

Corte Constitucional. (20 de noviembre de 2013). Sentencia C-833. [M. P.: María Victoria Calle Correa].

Corte Constitucional. (26 de agosto de 2015). Sentencia C-551. [M. P.: Mauricio González Cuervo].

Corte Constitucional. (2 de diciembre de 2015). Sentencia C-743. [M. P.: Myriam Ávila Roldán].

Corte Constitucional. (7 de marzo de 2018). Sentencia C-010. [M. P.: Gloria Stella Ortiz Delgado].

Corte Constitucional. (7 de junio de 2018). Sentencia C-060. [M. P.: Gloria Stella Ortiz Delgado].

Corte Constitucional. (30 de octubre de 2019). Sentencia C-514. [M. P.: Cristina Pardo Schlesinger].

Corte Constitucional. (5 de noviembre de 2019). Sentencia C-520. [M. P.: Cristina Pardo Schlesinger].

Corte Constitucional. (5 de agosto de 2020). Sentencia C-293. [M. P.: Gloria Stella Ortiz Delgado y Cristina Pardo Schlesinger].

Corte Constitucional. (25 de febrero de 2021). Sentencia C-042. [M. P.: José Fernando Reyes Cuartas].

Cubides, E. A. (2017). Reflexiones sobre la jurisprudencia constitucional tributaria. Las amnistías tributarias. Un análisis crítico de la jurisprudencia constitucional en Colombia, en el periodo 1992-2015. Universidad Externado de Colombia.

Goenechea, M. (s. f.). Tesis doctoral. Análisis crítico de la amnistía fiscal como mecanismo para reducir el fraude fiscal. Universidad Internacional Cataluña. http://hdl.handle.net/10803/572077

Hinestrosa, F. (2003). Tratado de las obligaciones. Universidad Externado de Colombia.

Insignares, R. y Piza, J. (2015). La obligación tributaria y sus fundamentos constitucionales. Lección 6. Concepto de tributo. Universidad Externado de Colombia.

López Medina, D. E. (2006). El derecho de los jueces. Obligatoriedad del precedente constitucional, análisis de sentencias y líneas jurisprudenciales y teoría del derecho judicial. Legis.

Marín, M. (2015). Lección 7. La estructura jurídica del tributo: el hecho generador. La obligación tributaria y sus fundamentos constitucionales. Universidad Externado de Colombia.

Marín, M. y Castro, J. M. (2015). Lección 8. Los sujetos de la relación jurídico-tributaria. La obligación tributaria y sus fundamentos constitucionales. Universidad Externado de Colombia.

Medina, A. (2015). Lección 10. La extinción de la deuda tributaria. La obligación tributaria y sus fundamentos constitucionales. Universidad Externado de Colombia.

Ministerio de Hacienda y Crédito Público. (2015). Decreto 1068.

Presidente de la República. (10 de noviembre de 2016). Decreto 1833.

Romero Molina, C. A., Bernal Sánchez, L. V. y Soto Contreras, E. (junio de 2012). El concepto de tributo en la jurisprudencia de la Corte Constitucional de Colombia. Revista DIXI.

Salas, M. D. (2013). Terminación por mutuo acuerdo y Conciliación. Estudios Críticos de Jurisprudencia Tributaria-tomo III. Instituto Colombiano de Derecho Tributario (ICDT).